目前来看,2023下半年医改工作包括六大方面20条具体任务,分工负责的机构同步明确——国家卫健委、教育部、国家医保局、财政部、国家中医药局、国家疾控局等。

《通知》指出,2023年是全面贯彻落实党的二十大精神的开局之年,进一步推广福建省三明市等地医改经验,促进医保、医疗、医药协同发展和治理,推进医药卫生事业高质量发展。

完善促进分级诊疗的体制机制

今年下半年医改首先提到了促进优质医疗资源扩容和区域均衡布局。自上而下对就医诊疗格局提出新规划。

具体包括:推进国家医学中心和国家区域医疗中心设置建设;持续提升地市和县级医疗水平;加强社区和农村医疗卫生服务能力建设;完善促进分级诊疗的体制机制;促进中医药传承创新发展。

《通知》要求,探索对紧密型医疗联合体实行医保总额付费,加强监督考核,结余留用、合理超支分担。

此前的文件也明确,鼓励紧密型医疗联合体建立药品联动管理机制,促进上下级医疗机构用药衔接。有条件的地区可实行医疗卫生机构人员“县聘乡用”和“乡聘村用”。

全面加强医药领域综合监管

医药卫生领域廉政建设是今年各部门工作的重点,包括打击欺诈骗保专项整治、种植牙收费治理、加强医药领域反垄断、反不当竞争等。

不完全统计,今年下半年持续开展的医药反腐动作包括:

1.国家卫健委会同教育部、公安部、审计署、国务院国资委、市场监管总局、国家医保局、国家中医药局、国家疾控局、国家药监局,十部门联合召开视频会议,部署开展为期1年的全国医药领域腐败问题集中整治工作。

会议强调,以“零容忍”态度坚决惩处腐败,大力营造风清气朗的医药领域发展环境。针对医药领域生产、供应、销售、使用、报销等重点环节和“关键少数”,坚持标本兼治、纠建并举,坚持较真碰硬、宽严相济,深入开展医药行业全领域、全链条、全覆盖的系统治理,进一步形成高压态势,一体推进“不敢腐、不能腐、不想腐”。

2.国家卫健委、国家医保局、国家药监局等十四部门联合发布《2023年纠正医药购销领域和医疗服务中不正之风工作要点》指出,整治医药产品销售采购中不正之风问题,重点是医药产品销售过程中,各级各类医药生产经营企业及与之关联的经销商、医药代表,以各种名义或形式实施“带金销售”等。

3.国家市场监督管理总局发布开展2023年反不当竞争“守护”专项执法行动,在第二个重点里提到,以规范民生领域营销行为为重点,加强对新型商业营销行为监管,严打医药购销等重点行业商业贿赂违法行为。

4.国家卫健委自2021年至2024年,集中开展整治“红包”、回扣专项行动,对涉嫌利益输送的各类机构、严肃惩处、移送线索、行业禁入、持续保持对“红包”、回扣行为的高压打击态势。

5.8月-12月,2023年医疗保障基金飞行检查工作将正式实施,医学影像检查、临床检验、康复三个领域是检查的重点。

6.多部门打击欺诈骗保专项整治工作,整治重点聚焦三个方面:一是聚焦骨科、血液净化、心血管内科、检查、检验、康复理疗等重点领域;二是聚焦重点药品、耗材;三是聚焦虛假就医、医保药品倒卖等重点行为。

各项政策频发,今年的医药反腐一是要持续,且力度不断加大;二是深入,全链条覆盖;三是针对“关键少数”和重点环节要坚持标本兼治等。

不完全统计,截至7月23日,全国至少已经有146位医院院长、书记被查。

医药反腐呈高压态势,自上而下、全面覆盖,除了医院“一把手”,基层医药反腐也在同步推进。中纪委在今年年初就指出,坚决惩治群众身边的“蝇贪”,进一步铲除腐败滋生土壤。

深化医保支付方式改革

今年下半年的医改重点包括深化多元复合式医保支付方式改革。

今年的工作任务要求,在不少于70%的统筹地区开展按疾病诊断相关分组(DRG)付费或按病种分值(DIP)付费改革等。推进长期、慢性病住院医疗服务按床日付费工作,探索实施中医优势病种按病种付费。指导各地建立并完善病组/病种、权重/分值、系数等要素调整机制,完善协商谈判、结余留用、特例单议和基金监管等配套机制,提高医保基金使用效率。

DRG/DIP改革的核心是通过对医疗机构实行医保基金预付,对病种进行打包付费,实施医保基金的精细化管理。

根据《“十四五”全民医疗保障规划》的规定,到2025年,实行按疾病诊断相关分组付费和按病种付费的住院费用占全部住院费用的比例要达到70%。

国家医保局出台的《DRG/DIP支付方式改革三年行动计划》明确,从2022到2024年,全面完成DRG/DIP付费方式改革任务。

到2024年底,全国所有统筹地区全部开展DRG/DIP付费方式改革工作;到2025年底,DRG/DIP支付方式覆盖所有符合条件的开展住院服务的医疗机构,基本实现病种、医保基金全覆盖。

以按病种付费为核心的医保支付方式改革,将药品、耗材从收入变成成本,叠加结余留用,倒逼医院的医保基金使用、医生的诊疗行为产生改变,院内药耗使用将更加看重产品性价比和真实的诊疗需要,不在诊疗路径的药品和检查也将被挤出医院市场。

目前,全国医保信息平台已经建成,后续为实现DRG/DIP改革进展成效的有效监测统计、考核等提供了更多可能。

医保药品目录动态调整

下半年,医保目录调整是重点。

根据2023年国家医保目录调整工作安排,7-8月为申报阶段,8-9月为专家评审阶段。国家医保目录动态调整,国家医保局表示,争取11月份完成谈判并公布结果。

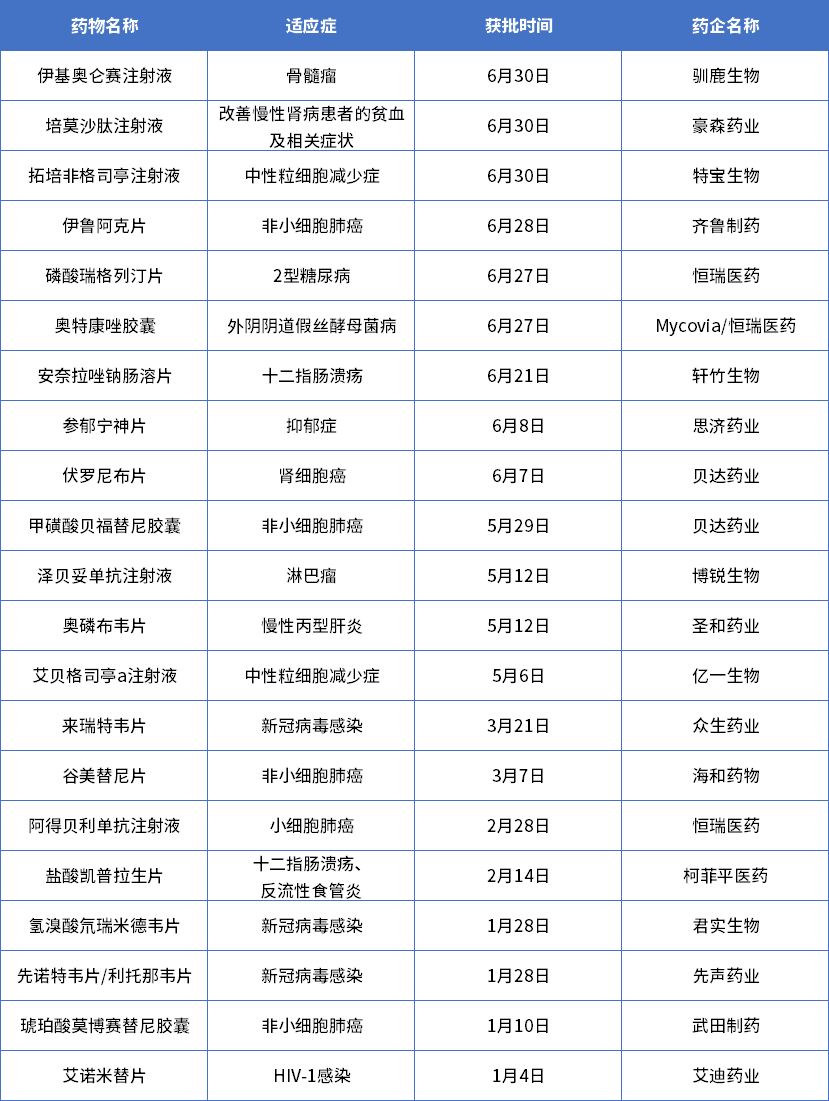

今年医保目录申报要求与2022年大体一致,目录外新药、新适应症仍以6月30日划定界线,儿童药及罕见病治疗药品仍受政策倾斜。

今年是国家医保谈判的第八年,动态调整下,医保药品目录名单也在不断变动,同时,医保药品支付方式也在调整。

2022年1月,国家医保局发布《关于开展医保药品支付标准试点工作的通知》,全国多个省市陆续发布相关通知,一批药品医保支付限制取消。

目前还有700个药品(分项统计未去重)有相应支付限制,包括7个方面:263个西药限制患者和适应症使用;63个中成药限制患者和适应症使用;37个西药限二线用药;40个中药注射剂限二级以上医疗机构使用;268个谈判/竞价药品有支付限制(西药236个,中药32个);16个药品限制儿童、新生儿使用(西药9个,中药7个);13个药品限制支付保险(西药11个,中药2个)。

接下来,或还有一批药品对医保支付限定作出调整。

《通知》指出,发展商业医疗保险,重点覆盖基本医保不予支付的费用。今年,商业健康保险或将迎来更多机会。

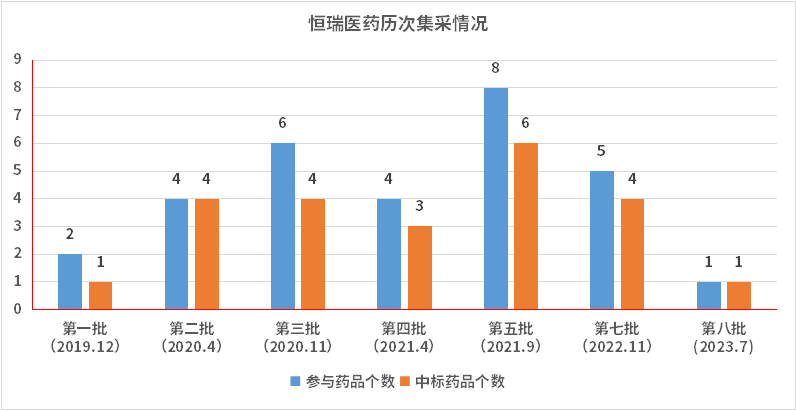

第九批国采或开启,各省至少开展一批药品集采

2023下半年,国家和省际联盟药品集采是重点。一是开展新批次国采;二是各省(自治区、直辖市)年内至少开展一批(含省际联盟)药品和耗材带量采购;三是数量上的要求,国采和省采药品数量合计要达到450个。

第八批国采31个省份已经发布落地通知时间,接下来,第九批或开始。

同时,省级/省际联盟集采正在加速推进。例如,江西牵头拟开展干扰素省际联盟采购(14个品种)、湖北牵头的第二批中成药省际联盟(68个代表品)、十九省(区、兵团)药品联盟集采拟开展(24个药品)等。

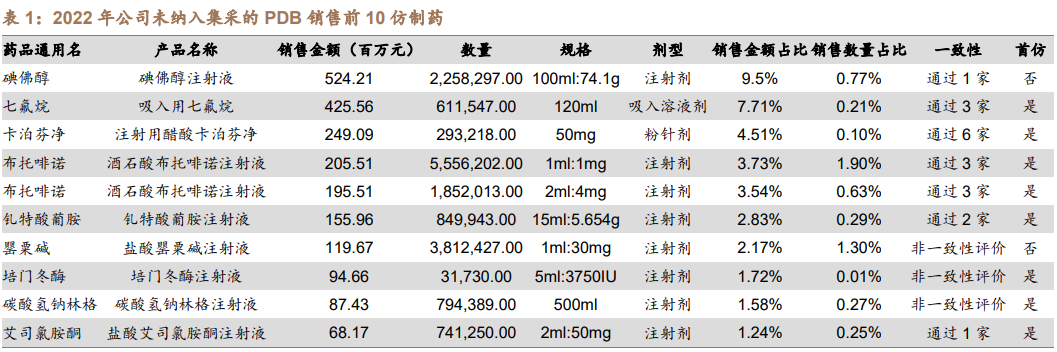

省级药品集采重点针对未纳入国家集采的品种和未过评品种,积极探索尚未纳入国家和省级集采的“空白”品种集采。

《通知》还对公立医疗机构集采报量和执行进行约束,规范集采中选产品的使用。此前,国家卫健委在公立医院绩效考核中已经增设了“国家组织药品集中采购中选药品完成比例”,在医保局、卫健委等多部门的共同监督下,国采药品在公立医院的使用率或将进一步提高。

基药新消息:持续推进基本药物优先配备使用

今年下半年,持续推进基本药物优先配备使用。

今年5月,全国卫生健康药政工作电视电话会议召开,国家卫健委明确基药、儿科药、短缺药是2023年重点工作任务。

本次的通知再次提出持续推进基本药物优先配备使用,推动基本药物优先配备使用,在二级、三级公立医院早已有所行动。

我国基药采取“986”原则,即政府办基层医疗卫生机构、二级和三级公立医院基本药物配备品种数量占比原则上分别不低于90%、80%、60%,各级医疗机构应形成以基本药物为主导的“1+X”(“1”为国家基本药物目录、“X”为非基本药物,由各地根据实际情况决定)用药模式。

国家卫健委医政医管局在《关于印发国家二级公立医院绩效考核操作手册(2022版)的通知》中提出,基药在二级公立医院的定位要上升到主导地位;《国家三级公立医院绩效考核操作手册(2022版)》的通知中提到,基本药物使用率要逐步提高。

国家基本药物目录原则上3年一调整,不过2018版发布后至今未有更新。虽然调整时间未定,但业内已经有不少关于基药调整可能进入品种的猜测,例如,临床中使用稳定、已经进入医保目录尚未进入基药目录的名品中成药、近年获批上市的中药创新药等。

此外,基于医药发展环境变化的两票制政策优化完善,在医疗端的服务价格改革、全国价格监测工程以及推动二级及以上医疗机构设立疾病预防控制或公共卫生科室,明确工作职能,配备专职人员等也需高度关注。

来源:赛柏蓝

作者:颜色 遥望

责编:Adam