最高5.25亿,中国生物制药收购A股上市公司。

中国生物收购上市公司

当前业绩离承诺差距较大

10月30日晚,中国生物制药发布公告称,将通过“协议转让+部分要约”的方式收购科创板上市企业江苏浩欧博生物医药股份有限公司最多55.00%的股份。基于要约价格33.74元/股、拟收购数量15,570,480股的前提,本次要约收购所需最高资金总额为5.25亿元。

10月31日开盘后,浩欧博直线涨停,报价38.46元/股。

浩欧博成立于2009年,是国内较早从事过敏原检测的企业之一,后于2021年1月在上交所科创板上市,成为国内过敏原检测第一家上市公司。

西南证劵资料显示,截至2021年,浩欧博在国内过敏检测市场份额达31%,是占比最高的国内企业;在自免检测市场,外资企业所占份额高达80%,浩欧博占4%左右。

中国生物表示,浩欧博作为中国过敏和自免诊断领域的龙头企业,其诊断业务将与中国生物制药的制药业务释放协同效应。

浩欧博也算一家家族企业,其实控人JOHN LI、WEIJUN LI、陈涛之间存在亲属关系,其中JOHN LI、陈涛是兄弟关系,WEIJUN LI为两兄弟的母亲。

收购完成后,浩欧博将成为中国生物制药在A股市场的第一家上市附属公司,中国生物制药将提名浩欧博的董事长、监事会主席及所有高管。JOHN LI作为浩欧博的创始人同意留任,继续管理IVD业务和团队,并就未来三年业绩做出承诺。

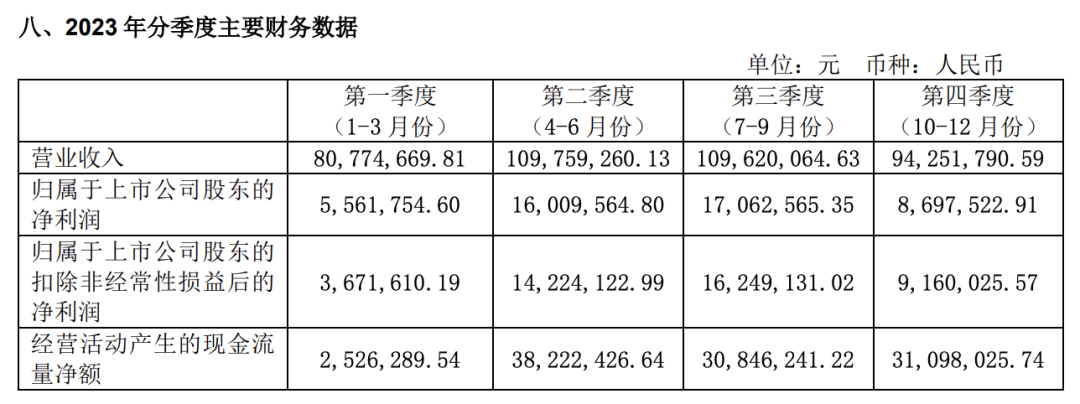

以标的股份转让完成为前提,浩欧博承诺2024年度、2025年度、2026年度(“业绩承诺期”)实现的归母净利润应分别不低于人民币4970万元、人民币5218万元、人民币5479万元,期间对应的扣非归母净利润分别不低于人民币4547万元、人民币4774万元、人民币5013万元。

不过,在后疫情时代,体外诊断行业已进入淘汰赛,IVD企业普遍面临业绩增长乏力的困境,浩欧博也不例外。

最新财报显示,浩欧博今年前三季度共实现营收3.07亿元,同比增长2.29%,归母净利润2656万元,同比下降31.24%,距离其4970万元的业绩承诺还存在2300余万元缺口,参考浩欧博2023年第四季度869.8万元的归母净利润,其在今年第四季度需达到上年度同期的2.66倍才能达到对中国生物的承诺值。

按照约定,若承诺期内任一年业绩未能实现,将由浩欧博原控股股东海瑞祥天以支付现金方式对中国生物制药进行全额补偿。

不过,在收购公告中,中国生物表示将致力于在创新研发平台及市场赋能浩欧博,浩欧博最终业绩实现情况还需等到明年再验证。

医药领域掀起“收购潮”

10月,医药领域已发生多起资产收并购交易。

10月29日,同仁堂旗下子公司拟1.05亿元收购红惠医药51%股权。同仁堂表示,此次交易旨在借助红惠医药在医疗渠道的服务优势,通过整合内部渠道资源,挖掘同仁堂系内产品在医疗渠道的销售潜力,同时通过同仁堂品牌赋能,进一步提升红惠医药对下游客户的开拓及覆盖能力,拓展大型医疗集团的客户资源,进一步扩展销售规模。

10月26日,江中药业以8612.38万元向华润江中购买其持有的江西江中中药饮片有限公司51%股权。此次“华润系”内部资产交易完成后,江中饮片将成为江中药业的控股子公司,有利于江中药业探索布局中医药上游资源,完善中药产业链建设,减少关联交易。

10月22日,山东科源制药发布公告拟通过发行股份及支付现金购买宏济堂99.42%股权并募集配套资金。作为中华老字号企业,宏济堂是国家保密技术人工麝香核心原料麝香酮的全国独家供应商,其安宫牛黄丸在市场份额也居前列。科源制药此次收购也是一场中药与化药的资产整合。

10月21日,四川双马拟以15.96亿元自有及自筹资金收购以多肽类原料药业务为主的健元医药92.1745%股权。本是从水泥产品及建筑骨料起家的四川双马在此次跨界交易完成后,将把生物医药纳入业务板块。

10月17日,千红制药公告称与常州方圆制药有限公司破产管理人签订重整投资协议,拟通过出资3.9亿元收购方圆制药全部股权,以取得与该股权对应的重整资产。

10月16日,新里程与其全资子公司新里程康养签署股权转让协议,拟3.2亿元向新里程康养收购重庆新里程医疗管理有限公司100%股权,整合旗下子公司业务。

10月7日,嘉和生物公告拟以合并方式反向收购亿腾医药,成为港股18A首例反向收购交易,合并后公司名称更改为亿腾嘉和,亿腾医药实控人将成为亿腾嘉和的控股股东,实现“买壳上市”。

此外,药师帮、新诺威、多瑞医药、康惠制药、双成药业等多家企业也都在今年披露了资产并购、股权转让及相关进展公告等。基于市场供需的趋势和相关政策的实施,医药行业收并购案例数量或还将进一步增加。

来源:赛柏蓝

作者:陈芋

商务合作

130 6172 3098

zakk.cui@siqibest.com