制药领域总是一代新人胜旧人,昔日风光无俩的超级重磅,最终也难免落得一个寂寥收场的结局,这是由药物开发自身的新陈代谢所决定的。虽然重磅炸弹最终被更新换代的结局无法改变,但英明的管理决策,可以延缓它退出历史舞台的速度。

作为历史书上最为畅销的药物之一,辉瑞的Lipitor®(阿托伐他汀,atorvastatin)创造了上千亿美元的销售神话,它被认为是制药领域最赚钱的药物之一。

1997年,Lipitor作为一种降胆固醇药物问世。正是这一年,FDA允许投放有针对性的药物广告。借着这股东风,辉瑞每年投入超过2.7亿美元的宣传费用来推广这款药物。他们甚至雇用了一支由 2000 多名销售代表组成的团队,不断拜访医生并让他们推广这种药物。

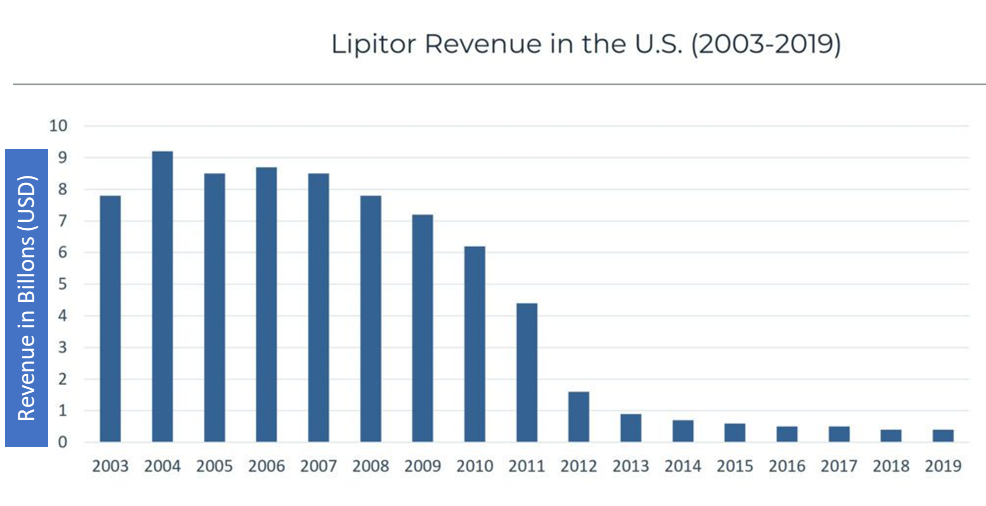

Liptor在其受专利保护的 14 年生命周期内为辉瑞创造了超过 1000 亿美元的收入,一度占据辉瑞年收入的25%。然而,当它的专利于 2011 年到期时,其全球销量下降了 71% 以上,造成了绝对的轰动效应。由于与仿制药的竞争,Liptor在美国的价格从每片上市价格 5 美元下降了 95% 至每片 31 美分。他们还通过各种授权的仿制药协议,推迟了阿托伐他汀(atorvastatin,Liptor的活性成分)仿制药的进入,导致 2018 年仿制药印度制药商 Ranbaxy Laboratories 和 CVS 的强烈反对。

尽管辉瑞的战略定位是反对仿制药,包括通过谈判延迟竞争,但2011 年末式微的Liptor在美国的销量随着大量阿托伐他汀仿制药的推出而直线下降。Liptor在美国的销售额于 2004 年达到顶峰,约为 92 亿美元,但2013年的销售额下降了 90%,降至不到 10 亿美元,正式褪下重磅炸弹的头衔。

Liptor的历史,为当今的重磅炸弹们提供了凿凿的历史素材,为修美乐(Humira)们打了一个“风流总被雨打风吹去”的样儿。

2023年,对于修美乐这款傲视同群(2022年销售额仅位于Covid-19疫苗Comirnaty之后排名全球第二)的超级重磅(mega blockbuster)来说,有可能成为一个拐点。它的专利悬崖时刻已经到来,随之而来的是“觊觎长安久矣”的各路“关东义军”,各色生物仿制药即将瓜分修美乐的市场。

第一招: 延迟生物仿制药上市时间、涨价续血

修美乐的大限之日原本应该是2016年,但艾伯维通过上窜下跳式的一通操作,为他们的当家花魁神奇地“续血”7年,这不得不说是一个成功的商业运作。

2016年底,修美乐的关键专利到期。监管机构已经批准了阿达木单抗的生物仿制药,而且大批的仿制药也在觊觎不已,修美乐高昂的价格标签摇摇欲坠。

然而修美乐神话并没有就此终结。艾伯维 通过对美国专利制度的合法“钻营“,阻止了阿达木单抗仿制药进入市场。在接下来的六年里,修美乐的价格不但没有呈现断崖式下跌,反而不断地逆势上扬。如今,修美乐已经成为了制药史上最赚钱的特许经营权之一。

自 2002 年首次获批用于缓解类风湿性关节炎症状以来,修美乐已在全球范围内赚取了 2080 亿美元。2016以来,修美乐在全球揽下1140亿美元的收入,而且是在人们原本以为它将日薄西山的时间段。这个销售奇迹的背后,是制药公司人为地抬高其畅销药物价格的伎俩。

在过去的 20 年里,艾伯维及其前母公司将修美乐的价格提高了约 30 倍,最近一次是在2023年1月,就在修美乐仿制药即将最终上市的前夕,修美乐价格提高了 8%。据研究公司 SSR Health 称,自 2016 年底以来,修美乐的标价每年上涨 60%,达到 每年8万多美元。

修美乐屹立不倒,建立在艾伯维通过强大的知识产权保护并起诉潜在竞争对手,然后与他们达成和解,将对方的产品发布尽可能地推迟的基础之上。该战略一直是艾伯维的“葵花宝典”,以牺牲患者和纳税人为代价换取自己的长生不老。一项分析发现,2020 年 Medicare 为 42000 名患者支付了修美乐的费用,致使Medicare在2016 年至 2019 年时段多花费22亿美元(如果修美乐生物仿制药能在2017年初如期上市的话)。很多患者表示,面对修美乐的巨额自付费用,他们要么不得不放弃治疗,要么计划推迟退休计划。

“葵花宝典”中延长专利的策略并非艾伯维首创,而是百时美施贵宝和阿斯利康等公司玩剩下的,他们以此最大限度地提高了各自治疗癌症、焦虑症和胃灼热的药物的利润。但即便是拾人牙慧,艾伯维也拾得超凡脱俗。艾伯维发言人拒绝评论他们的市场行为,大概也是要树一块无字碑的态度吧。

该公司的律师此前曾表示,他们的行为都在美国专利制度的范围内。联邦法院维持了 艾伯维 针对修美乐制定的专利战略的合法性,尽管立法者和监管机构多年来一直提议修改美国专利制度,以阻止此类策略继续恣意洸洋地得逞下去。

专利在提交申请后有效期为 20 年,但制药公司已经将专利变成了党同伐异的武器。艾伯维及其附属公司已经申请了311 项与修美乐相关的专利,其中 165 项已获得授权。绝大多数是在 修美乐上市后提交的。修美乐的一些专利涵盖了创新举措,例如减轻注射疼痛的药物配方。但大多数专利只是对之前版本细枝末节的变动,就摇身一变成为最新专利。例如,一项于 2016 年到期的早期修美乐专利声称,该药物可以治疗强直性脊柱炎以及其他疾病。

2014 年艾伯维申请了另一项治疗强直性脊柱炎方法的专利,只是将剂量具体到了40 mg。该狗尾续貂的专利申请获得批准后,在 2016 年之后又增加了 11 年的专利保护。艾伯维高管Bill Chase在 2014 年的一次会议上直白地表示,修美乐的专利战略就是要“让生物仿制药更难跟进”。

在巩固专利的基础之上,艾伯维的工作重点就是精准打击那些紧随而至的生物仿制药,谁是老二就灭谁。2016 年,随着Amgen的生物仿制产品即将获得FDA监管批准,艾伯维起诉Amgen侵犯了他们的10 项专利。尽管Amgen辩称艾伯维的大部分注水专利应被无效,但双方最终神秘达成和解,Amgen同意在 2023 年之前不销售他们的生物仿制物。在接下来的五年里,艾伯维 与其他九家寻求推出他们自己版本的 修美乐的制造商达成了类似的和解。他们都同意将进入市场的时间推迟到 2023 年。

“绥靖政策”的最大牺牲者,就是那些盼望低价生物仿制药的广大患者。来自美国肯塔基州克雷斯特伍德的 80 岁的Sue Lee 是这样一个牺牲者的缩影。Sue多年来一直使用修美乐来预防牛皮癣引发的疼痛性溃疡。她的雇主的保险计划帮助她将年付款维持在 60 美元的低水位。然而当她退休之后,根据医疗保险规定,她每年必须支付大约 8000 美元,这是她负担不起的。俄亥俄州布鲁克帕克的图书采购员 Barb Teron 因为修美乐而推迟了她的退休计划。

对此,艾伯维表示,责任在于Medicare,他们宣称,艾伯维其实是向Medicare 40%的保户免费提供修美乐的。

欲悲闻鬼叫,我哭豺狼笑。

第二招:买买买

相对于瞒天过海的专利漏洞,巨型制药公司面对生物仿制药侵蚀市场的第二招,就显得有些饥不择食了。在“好日子过到头”的巨大焦虑之下,很多制药公司开启了“买买买”的减压模式,将希望寄托在收购新兴公司和他们有前途的管线产品之上,希望借助过继的方式延续香火,快速催生下一个重磅炸弹维持稳定的高销售。但这种千金豪赌的方式是否能够奏效,有时候就有些刮彩票的意味了。

这一招,早在修美乐关键专利到期的2016年,艾伯维就已经未雨绸缪地启用了。他们在那一年以 58 亿美元收购 Stemcentrx, Inc. 及其肺癌药物 Rova-T(rovalpituzumab tesirine)的行为,可谓一败涂地,甚至称得上制药史经典的糟糕收购。

Stemcentrx 最终被完全注销,用于提高并购股份,导致 2019 年与 Allergan plc 价值 630 亿美元的合并。其实除了支付的58亿美元之外,这笔交易中还包括约 40 亿美元的“biobucks”里程碑付款,这足以表明艾伯维的管理团队对这款候选药最初抱有多大的信心,也从另一个角度证明了他们是有多么地看走了眼。

Rova-T 在 2018 年 3 月公布的二期结果给局中人当头一闷棍、背后一板砖。三线 SCLC 的总体反应率仅为 16%。尽管艾伯维强作镇静,但坏消息接踵而至, 2018 年 12 月,二线疾病的 TAHOE 试验中,与标准化疗相比,Rova-T 未能提高总体生存率。艾伯维不得不宣布及时止损,结束 Rova-T 的开发。

采取“买买买”战术的,除了艾伯维,还有辉瑞。在Covid-19疫苗Comirnaty和药物Paxlovid这类带有时代印记的药物必将走上快速枯竭的道路时,辉瑞花费430亿美元收购了Seagen,希望通过后者的药物、后期开发计划和抗体药物偶联物(ADC)方面的开创性专业知识,补充辉瑞的肿瘤产品组合,弥补Covid-19相关疫苗和药物逐渐衰退之后的销售额。

Seagen 预计2023年将产生约 22 亿美元的收入,同比增长 12%。辉瑞相信 Seagen 可以在 2030 年贡献超过 100 亿美元的风险调整后收入,并在 2030 年以后实现显著增长。

第三招:烟花不冷

当自家支柱产品即将面临江河日下的局面时,除了钻政策漏洞和花钱续命之外,还可以继续深挖现有产品的潜力,令其重装上阵、梅开二度。

心血管生物技术公司 Amarin Corporation plc 在2020 年唯一的产品:降脂产品 Vascepa/Vazkepa(icosapent ethyl,亦称Ethyl eicosapentaenoic acid,E-EPA),在失去美国独家经营权的这一年销售额达到顶峰。虽然在接下的日子里,Vascepa面临仿制药的市场侵蚀,但它们并没有选择坐以待毙或者狙击仿制商。

Amarin 的策略是继续在美国推广 Vascepa 的心血管益处,并在欧洲推出 Vazkepa(2021年3月获批),同时开发 Vascepa 与他汀类药物的固定剂量组合。

尽管动静不小,但Amarin 的总收入(主要由美国 Vascepa 销售提供)在 2022 年第一季度下降了 9%,自 2020 年第四季度的峰值以来下降了 49%。Amarin的管理策略,可以说以失败而告终。

第四招:李代桃僵

成功弥补重磅炸弹没落的例子在行业内并不罕见,例如Shire PLC 的注意力缺陷多动障碍(ADHD)专营权中的 Adderall XR(amphetamine/dextroamphetamine)。

在Shire 2018 年被武田643 亿美元收购之前的 10 多年前,他的拳头产品 Adderall XR 就已经达到了重磅炸弹的地位,但其市场独占权将于2009年丧失。对此Shire在2005年就从New River Pharmaceuticals购买了一款在研前药NRP104,即后来的Vyvanse(lisdexamfetamine dimesylate)。

Vyvanse具有更好的耐受性和更少的给药频率。此时该药的II期临床数据尚未发布。2007年2月,Shire干脆斥资26亿美元直接收购了New River Pharmaceuticals,此前Vyvanse刚刚获得了FDA的第二封批准信。就在这笔收购6天后, Vyvanse 被 FDA 批准用于 ADHD,并于 2007 年第二季度初由 Shire 上市。

在推出 Vyvanse 后,Shire 停止了推广 Adderall XR的行为,并且通过涨价大幅提高了后者的利润率,同时将 Vyvanse 定价与 Adderall XR 持平。凭借 Vyvanse 的优势,临床医生和付款人实在非常乐意为其开处方并报销该产品。与此同时,Adderall XR的标价继续上涨直至其失去独占性的那一天到来,这一招数更加凸显了 Vyvanse 的吸引力。

可想而知,Vyvanse 甫一上市就开始蚕食 Adderall XR 的销售额,并在 2010 年初首次超过其销售额(尽管 Adderall XR 价格上涨)。2013 年初,它最终突破了 Adderall XR 在 2007 年达到的重磅炸弹销售高峰。

这招李代桃僵的招数被Shire运用得非常成功,不仅起到了肉烂在锅里的效果,而且通过涨价提高了行将就木的前重磅炸弹的利润率,更重要的是,在它退出重磅舞台之前,以“我以我血荐轩辕”的方式助力自己的另一款相关产品成功上位。

来源:同写意

作者:杨翼

责编:Adam